Z uwagi na wyjątkowe okoliczności 2020 roku związane z pandemią COVID-19, ustawodawca oprócz dotychczas obowiązujących odliczeń podatkowych, takich jak ulga z tytułu wychowywania dzieci, odliczenie Internetu, odliczanie wpłat na Indywidualne Konto Zabezpieczenia Emerytalnego (IKZE), ulga rehabilitacyjna czy odliczenie darowizn przekazanych na rzecz organizacji pożytku publicznego, na cele kultu religijnego, czy darowizn realizowanych przez honorowych dawców krwi, przewidział nowe ulgi i zwolnienia, związane z COVID-19.

Darowizna na cele walki z COVID-19

Podatnicy mogą odliczyć od podstawy opodatkowania za 2020 r. darowizny (gotówkowe lub rzeczowe) na cele związane z przeciwdziałaniem COVID-19 przekazane od dnia 1 stycznia 2020 r. do dnia 30 września 2020 r. podmiotom wykonującym działalność leczniczą, Agencji Rezerw Materiałowych, Centralnej Bazie Rezerw Sanitarno-Przeciwepidemicznych.

Co bardzo istotne, zróżnicowano kwotę podlegającą odliczeniu w zależności od momentu dokonania darowizny. W przypadku darowizn przekazanych do końca kwietnia 2020 r. oraz w okresie od 1 października do 31 grudnia 2020 r. od dochodu możemy odliczyć 200% wartości darowizny. W przypadku darowizn przekazanych w maju 2020 r. oraz w okresie od 1 stycznia do 31 marca 2021 r. odliczyć możemy 150% wartości darowizny. Darowizny przekazane w okresie od 1 czerwca 2020 r. do 30 września 2020 r. oraz w okresie od 1 kwietnia 2021 r. do końca miesiąca, w którym odwołano stan epidemii ogłoszony z powodu COVID-19, podlegają odliczeniu w wysokości kwoty odpowiadającej wartości darowizny.

Warto pamiętać, że aby dokonać odliczenia z tego tytułu, podatnik musi dysponować dowodem wpłaty na rachunek płatniczy obdarowanego lub jego rachunek w banku, inny niż rachunek płatniczy – w przypadku darowizny pieniężnej, dowodem, z którego wynikają dane identyfikujące darczyńcę oraz wartość przekazanej darowizny wraz z oświadczeniem obdarowanego o jej przyjęciu – w przypadku darowizny niepieniężnej.

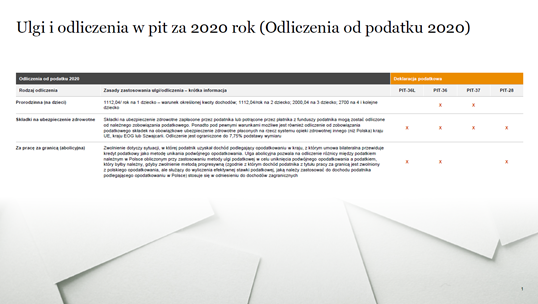

Wybrane odliczenia w roku 2020 od podatku (kliknij w obrazek by powiększyć)

Strata podatkowa

Kolejnym nowym odliczeniem, które ustawodawca przewidział w związku z łagodzeniem skutków pandemii jest możliwość rozliczenia straty za 2020 rok. Podatnicy, którzy z powodu COVID-19 ponieśli w 2020 r. stratę z pozarolniczej działalności gospodarczej oraz uzyskali w 2020 r. łączne przychody z pozarolniczej działalności gospodarczej niższe o co najmniej 50% od łącznych przychodów uzyskanych w 2019 r. z tej działalności mogą jednorazowo obniżyć o wysokość tej straty, nie więcej jednak niż o kwotę 5 000 000 zł, odpowiednio dochód lub przychód uzyskany w 2019 r. z pozarolniczej działalności gospodarczej.

Przez łączne przychody dla podatników podatku dochodowego od osób fizycznych rozumie się sumę przychodów uwzględnianych przy obliczaniu podatku na podstawie art. 27 ust. 1 (zasady ogólne) i art. 30c (podatek jednolity) ustawy o podatku dochodowym od osób fizycznych oraz ryczałtu od przychodów ewidencjonowanych.

Aby dokonać tego obniżenia, podatnik będzie składał korektę zeznania za rok 2019 r. Strata, która nie zostanie odliczona w powyższy sposób, będzie mogła zostać odliczona na dotychczasowych zasadach ogólnych.

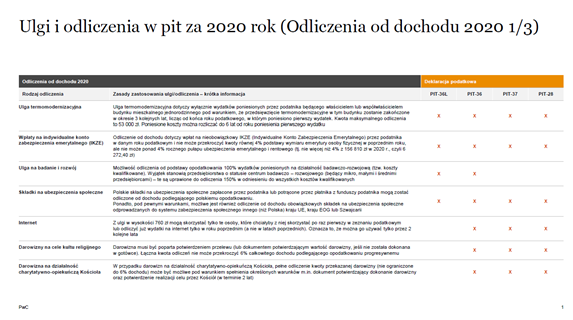

Wybrane odliczenia w roku 2020 od dochodu (kliknij w obrazek by powiększyć)

B+R oraz IP Box

Ustawodawca przewiduje również możliwość odliczenia kosztów kwalifikowanych na działalność B+R oraz stosowanie stawki podatku 5% (IP Box), w związku z przeciwdziałaniem COVID-19.

Koszty kwalifikowane ponoszone w 2020 r. na działalność badawczo-rozwojową, której celem jest opracowanie produktów niezbędnych do przeciwdziałania COVID-19, podatnik może odliczyć od dochodu, który jest podstawą obliczenia zaliczki na podatek. Z preferencyjnej 5 proc. stawki podatku można skorzystać w przypadku kwalifikowanego dochodu z kwalifikowanych praw własności intelektualnej, wykorzystywanych do przeciwdziałania COVID-19.

Z preferencyjnej stawki w podatku PIT mogą skorzystać ci przedsiębiorcy, którzy osiągają kwalifikowane dochody z kwalifikowanych praw własności intelektualnej (IP) uzyskane w ramach prowadzonej działalności badawczo-rozwojowej (B+R).

Przepisy te stosuje się również w przypadku, gdy podatnik nie posiada kwalifikowanego prawa własności intelektualnej ani ekspektatywy (oczekiwania) uzyskania kwalifikowanego prawa, pod warunkiem zgłoszenia lub złożenia wniosku o uzyskanie takiego prawa ochronnego do właściwego organu, w terminie 6 miesięcy - licząc od końca miesiąca, za który przy obliczaniu zaliczki na podatek zastosował 5 proc. stawkę podatku.